本报告对银行信用风险进行了全面分析。报告首先介绍了当前经济形势和金融市场状况,分析了影响银行信用风险的各种因素。通过对借款人的财务状况、经营状况、行业风险等方面的深入研究,评估了借款人的偿债能力。报告还采用了多种信用评估模型和方法,对银行信用风险进行了量化评估。提出了相应的风险管理建议,为银行制定风险防范措施提供了重要依据。

本文目录导读:

在当前全球经济环境下,银行业面临着日益复杂的信用风险挑战,信用风险是银行业务中最重要的风险之一,其管理对于保障银行稳健经营、防范金融风险具有重要意义,本报告旨在深入分析某银行的信用风险状况,并提出相应的管理建议,以期为银行风险管理和决策提供重要参考。

银行概况

该银行是一家具有悠久历史的金融机构,在国内外拥有广泛的业务网络,其业务涵盖了零售银行业务、企业金融、金融市场等多个领域,近年来,该银行在风险管理和内部控制方面取得了显著进步,但仍面临信用风险挑战。

信用风险分析

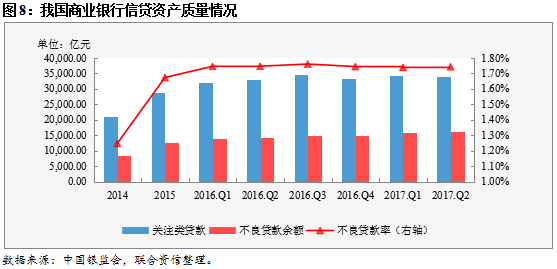

1、信贷规模与结构分析

该银行的信贷业务规模较大,信贷结构相对合理,随着信贷业务的快速发展,信贷风险也在逐步积累,为了应对这一挑战,银行需要密切关注信贷市场的变化,优化信贷结构,加强信贷风险管理。

2、借款人信用状况分析

借款人信用状况是银行信用风险的核心,该银行在借款人信用评估方面采取了一系列措施,但仍存在部分高风险借款人,这些借款人的偿债能力较弱,可能导致银行信贷资产损失,银行需要进一步完善借款人信用评估体系,加强借款人信用信息的收集和核实。

3、行业风险分析

行业风险对银行信用风险具有重要影响,该银行的部分信贷业务集中在高风险行业,如房地产、钢铁等,这些行业的波动可能对银行信贷资产造成损失,为了降低行业风险,银行需要关注行业发展趋势,加强行业风险研究,优化行业信贷布局。

信用风险管理建议

1、加强信贷风险管理

银行应建立健全的信贷管理制度,加强信贷审批和风险控制,对于高风险借款人,银行应严格审批标准,加强风险控制措施,银行应优化信贷结构,降低高风险行业的信贷业务占比。

2、完善借款人信用评估体系

银行应进一步完善借款人信用评估体系,加强借款人信用信息的收集和核实,通过运用大数据、人工智能等技术手段,提高信用评估的准确性和效率,银行还应建立借款人信用黑名单制度,对失信行为进行惩戒。

3、强化内部控制和内部审计

银行应强化内部控制和内部审计,确保信用风险管理政策的执行,通过定期内部审计和风险评估,发现潜在风险并及时采取措施进行整改,银行应加强对员工的培训和教育,提高员工的风险意识和风险管理能力。

4、加强风险预警和应急处置

银行应建立风险预警机制,对可能出现的信用风险进行及时预警,银行应制定应急处置预案,对突发信用风险事件进行快速响应和处理,确保银行资产安全。

该银行的信用风险状况存在一定的挑战和风险点,为了降低信用风险,提高风险管理水平,银行应采取以下措施:加强信贷风险管理,完善借款人信用评估体系,强化内部控制和内部审计,加强风险预警和应急处置,通过这些措施的实施,银行将能够更好地应对信用风险挑战,保障稳健经营和发展。

展望

该银行应继续关注国内外经济金融形势的变化,加强信用风险管理的研究和探索,银行应积极运用新技术和工具,提高风险管理效率和准确性,通过不断完善信用风险管理框架和政策,该银行将实现更加稳健和可持续的发展。

辽ICP备15014533号-1

辽ICP备15014533号-1